Per fermare lo slideshow cliccare su una freccia

RALLENTAMENTO ECONOMICO

Durante questa fase di rallentamento economico, molte Banche centrali hanno posto i tassi di interesse in diminuzione, atti a stimolare l’economia nella speranza che un’immissione di liquidità nel sistema economico possa portare a una ripresa generalizzata.

Ma sarà realmente così?

Se facciamo un passo indietro nel tempo, possiamo affermare con certezza che ad aprire le danze con queste inondazioni di liquidità nel flusso monetario è stata la Bce di Mario Draghi che proprio alla fine del 2008, con la crisi dei subprime e del mercato immobiliare americano, hanno dato all’euro zona e non solo un gran colpo di reni grazie al QE, al fine di sorreggere un’economia in grave crisi.

Successivamente tutte le altre banche centrali hanno in parte appoggiato le politiche delle Bce andando a tagliare in modo netto il costo del denaro come la banca centrale americana, ma facendo attenzione a non addentrarsi mai in territorio negativo.

La stessa Fed di Powell ad esempio, ha più volte ripetuto che i tassi negativi applicati dalla Bce e dalla BoJ (banca centrale Giapponese) sono pericolosi, in quanto vanno a minare gli equilibri dell’attuale sistema economico, creando degli scompensi sui profitti delle banche e generando sfiducia da parte dei consumatori attraverso una corsa al capitale.

Le uniche banche a distinguersi mantenendo il costo del denaro stabile o in leggero aumento sono la BoE (banca centrale della Gran Bretagna) e per finire la BOC (banca centrale del Canada) che attualmente stanno a guardare gli sviluppi futuri in campo politico, preparandosi ad un eventuale bazooka che verrà sicuramente fatto in caso di crisi confermata.

Queste ultime due banche infatti hanno uno spazio di manovra maggiore delle altre banche centrali, proprio perché possono ancora dare un maggiore shock all’economia dei rispettivi paesi, shock che nel caso dell’area euro può venire meno, in quanto le carte da giocare da parte della Bce sono già state per la maggior parte usate.

Il prossimo passo?

Vista la poca propensione al rischio e la sfiducia da parte dei consumatori, quali saranno le armi delle banche centrali, constatando che l’efficacia dei QE sta venendo meno?

Ed ecco qui che ancora una volta il consiglio direttivo della Bce sorprende tutti, cercando di risolvere il problema del “rallentamento economico” attraverso una serie di politiche monetarie “ad hoc” incentivando gli stati membri dell’euro zona a intensificare le politiche interne, per mirare gli stimoli di liquidità attraverso degli asset specifici.

La stessa Lagarde, nuova sostituta di Mario Draghi, ha affermato più volte che i paesi più meritevoli come la Germania, devono aumentare in autonomia (con il surplus generato negli ultimi anni) nel reinvestire attraverso il settore dei servizi, atto a far riprendere la domanda dei consumatori.

Gli altri paesi meno virtuosi come Italia, Francia e Spagna dovranno diminuire la spesa e reinvestire a loro volta ottimizzando il denaro “concesso“ dalla Bce.

Lagarde nel suo ultimo intervento ha ribadito che il fulcro dell’economia attuale, è condizionato dalla domanda dei consumatori, che mai come ora può risollevare un’economia stagnante che sta caratterizzando questo periodo.

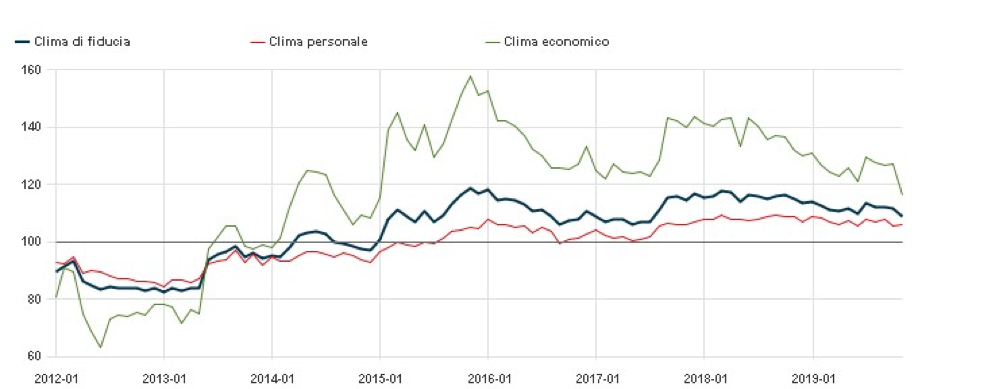

Se andiamo a vedere il grafico Istat (riportato qui sotto) riguardante la fiducia dei consumatori nell’area euro, possiamo notare come vi sia un momento di lateralità da parte dei consumatori privati e un clima economico generalizzato che tende ad un netto ribasso.

INFLAZIONE

Tutto questo se unito all’indecisione degli aspetti politici dovuti alla Trade War e alla Brexit, unito all’aumento del protezionismo dei paesi dell’euro zona, sta portando a una diminuzione quasi prevedibile dell’inflazione che da sempre costituisce un elemento di forte rilevanza sull’andamento economico di un paese.

L’inflazione è un chiaro indicatore che rappresenta lo stato di salute di un paese andando a sottolineare molti aspetti, tra i quali anche quanta liquidità è presente all’interno del flusso monetario.

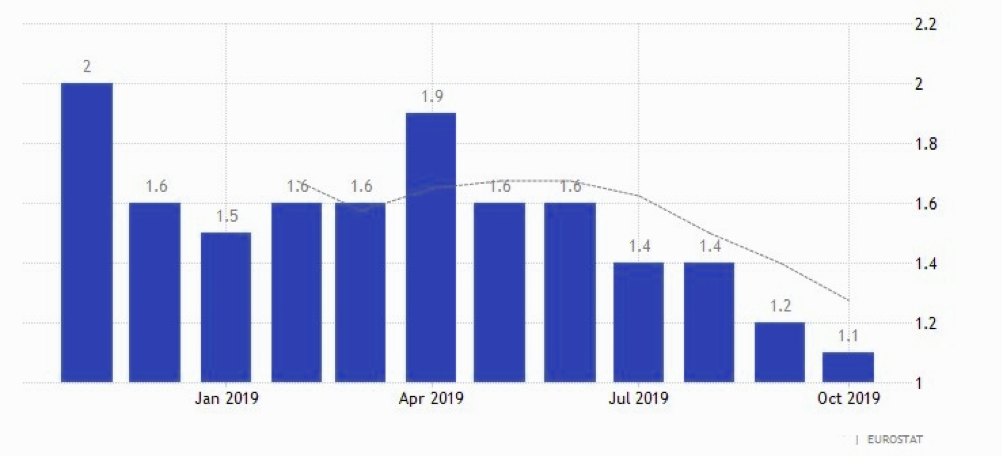

Se osserviamo il grafico sotto riportato, l’inflazione nel mese di ottobre dell’area euro si è registrata a un valore di 1.1 punti percentuali mettendo in evidenzia un trend ribassista, partendo dai massimi del mese di gennaio in zona 2%, valore quest’ultimo ritenuto come target dalle banche centrali per poter gestire in piena tranquillità l’economia.

Valori troppo bassi di inflazione posso denotare una possibile fase recessiva o peggio ancora una fase deflazionistica ritenuta il mostro sacro da evitare, ecco perché le banche centrali cercano di controllare l’inflazione al fine di garantire la stabilità ai prezzi e all’economia.

PIL

Di riflesso anche il Pil ci può dimostrare quanto detto sopra.

I dati riguardanti il prodotto interno lordo dell’area euro sono in contrazione da gennaio 2017 con massimi registrati a 2.9 punti percentuali fino ad arrivare ai valori attuali registrati nel mese di ottobre a 1.4%.

Ancora una volta abbiamo diversi dati di una certa importanza a confermare che il rallentamento economico è in atto già da diverso tempo.

Che le banche centrali attraverso la riduzione dei tassi, o peggio ancora alla introduzione di tassi negativi, hanno solamente tamponato una contrazione economica che a mio avviso nel breve medio termine avverrà.

Anche se gli indici azionari statunitensi stanno registrando nuovi massimi assoluti, i grandi fondi di investimento stanno presentando i primi piani per tutelarsi dalle possibili turbolenze future.

Ritengo infatti che molti problemi politici come la guerra dei dazi Usa-Cina, Brexit e politiche europee sono state accantonate temporeggiando.

Senza alcuna reale risposta nel breve termine, quando tutti questi eventi si porteranno a una conclusione, potrebbero mettere il sistema economico in difficoltà spingendo il trend a ribasso.

Ora c’è da dire che le banche centrali hanno già dato molto ma non abbastanza, ed in futuro disporranno di un margine di manovra più ridotto per far fronte a quello che sarà (rallentamento o recessione).

La politica monetaria potrebbe dimostrarsi all’altezza sono nel caso in cui vi sia un cambio di “mission”.

NON agire esclusivamente sul livello dei tassi di interesse, ma piuttosto cerca di dirigere i flussi di capitale in modo da creare condizioni finanziarie espansive e tenere alti i valori degli asset.

Quindi siamo avvertiti, è meglio porre la massima attenzione a ridosso delle feste di fine e inizio anno che solitamente rilasciano sorprese anche a livello economico, facendo cadere gli investitori retail dalle nuvole, mentre le grandi balene e i grandi fondi di investimento portano a casa i profitti.

Bisogna quindi essere consapevoli che la situazione estrema che sta passando il sistema economico presto o tardi volgerà al termine.

Per il momento la festa continua, godiamocela finché dura.

Le occasioni della settimana:

Questa settimana è caratterizzata da molteplici occasioni nel mondo del Forex, favorendo dei punti di entrata a mercato protetti da resistenze di rilievo, che potranno darci qualche bella soddisfazione.

Andiamo a vedere insieme quali sono questi cross e analizziamo gli aspetti tecnici, facendoci trovare pronti nel caso in cui il prezzo vada a ritestare queste aree di resistenza/supporto.

AUD/NZD

Il dollaro australiano dopo una fase di deprezzamento nei confronti del dollaro neozelandese, potrebbe ora tirare fuori i muscoli con il rilascio dei dati di martedì, in cui banca centrale australiana dovrà decidere il nuovo target di riferimento sul tasso di interesse.

Grafico daily

Sul grafico daily dopo un forte movimento impulsivo a ribasso, il prezzo sta rallentando a ridosso dell’area di supporto, denotando un calo di momentum come evidenziato dalle candele sempre più ravvicinate e con minore escursione di volatilità.

Ora quello che possiamo aspettarci dal prezzo è un aumento di volatilità creato dai dati di martedì che potranno causare un falso break-out dell’area di supporto sottostante per poi riassorbire e andare a ritestare la vecchia area di supporto diventata ora nuova area di resistenza, da come segnato in figura.

Se poi andiamo ad aggiungere maggiori confluenze notiamo che l’rsi è in fase di iper-venduto e che un ulteriore cambio di tendenza nel breve termine potrebbe dunque essere favorito.

Se in aggiunta teniamo in considerazione anche l’ampiezza stessa delle bande di bollinger, le quali stanno raggiungendo escursioni troppo importanti (se si considera il grafico daily), almeno una piccola fase di ritracciamento del prezzo sarebbe più che possibile.

In definitiva, come dico sempre, occorre aspettare un pattern di ingresso all’interno dell’area segnata in figura.

Questo perché entrare semplicemente con un ordine limite riduce le possibilità di riuscita del trade, in quanto il mercato potrebbe rompere la resistenza e mandarci subito in stop prima di invertire il trend.

Se invece si aspetta un pattern grafico, come spiegato dal Master Trader Paolo Serafini, aggiungiamo maggiore solidità alla nostra strategia aumentando così le confluenze del trade, avvantaggiandoci sia a livello statistico che di profit factor nonché di rapporto rischio-rendimento.

EUR/NZD

L’ultimo cross sul quale voglio porre la vostra attenzione è EUR/NZD, dove la valuta comune, dopo un importante momentum ribassista ora sembra stia trovando una forza relativa maggiore per poter contrastare il dollaro neozelandese.

Grafico daily

Da come si può notare dal grafico daily, gli impulsi di sessione ribassisti si stanno facendo sempre più indecisi, facendo fatica a deprezzare il cross.

Inoltre se guardiamo la parte sinistra siamo a ridosso di un’area di resistenza che in passato ha più volte respinto il prezzo, confermando così la validità dell’area e creando per l’appunto dei fractal ripetuti.

Ora quello che mi aspetto è un ri-test dell’area di supporto in questione creando successivamente una piccola fase di ritracciamento sulla quale andremo a prendere profitto, per poi lasciar continuare il trend ribassista in essere.

L’ingresso a mercato avverrà come detto prima alla formazione di un pattern grafico, meglio ancora se in questa fase vi è un momento di lateralità del prezzo che mostra un canale in divergenza, avvantaggiando il nostro possibile long.

Lo stop sarà protetto dall’area di supporto ma attenzione alla caccia agli stop degli istituzionali, argomento che Paolo serafini spiega ampliamente nei sui corsi, al fine di avvantaggiarci anche in questi momenti di eventuali false rotture su aree di supporto/resistenza.

Concludo ricordandovi che mercoledì sarà l’ora dei dati riguardati la politica monetaria della Boc, che andrà a decidere il nuovo tasso di interesse del dollaro canadese, quindi anche in quell’occasione ricordo di prestare la massima attenzione al rilascio dei dati.

Con questo vi saluto e vi auguro buon trading.

Michele Cervellin.

ARTICOLI RECENTI