Per fermare lo slide-show cliccare su una freccia

INDICI AMERICANI

Nuovo record per gli indici americani, primo fra tutti il Nasdaq che solo nella settimana appena trascorsa ha chiuso con un bel +5%.

Le borse americane stanno spingendo alla grande anche a dispetto di tutte le varie problematiche legate all’effetto impeachment e al coronavirus.

L’ impeachment si è concluso nella giornata di mercoledì scorso, dove il presidente Trump ha portato a casa una grande vittoria grazie alla maggioranza dei senatori repubblicani che non lo ha abbandonato.

Il muro ha retto, anche se con una defezione eccellente: quella dell’ex candidato alla Casa Bianca Mitt Romney che rompendo con la linea del proprio partito ha votato a favore della condanna di Trump per l’accusa di abuso di potere.

Trump può dunque tirare davvero un sospiro di sollievo e lanciarsi nella campagna elettorale senza più distrazioni e con una sensazione: quella di essere uscito dalla vicenda dell’impeachment più forte di prima e di poter puntare alla rielezione, il prossimo 3 novembre, con più fiducia.

Non è un caso se la tensione in casa democratica è alle stelle e il pasticcio del voto in Iowa non ha fatto altro che accentuarla.

Il partito sembra sull’orlo di una crisi di nervi, ed è apparso chiarissimo in occasione del discorso sullo stato dell’Unione tenuto da Trump davanti al Congresso.

Il gesto della speaker della Camera Nancy Pelosi, terza carica dello Stato, è stato clamoroso e senza precedenti.

Mentre il presidente terminava di parlare ai presenti in aula lei, alle sue spalle, con un ghigno ha stracciato la copia del discorso.

Mai vista una cosa del genere, concordano tutti i commentatori, conservatori e progressisti.

Per quanto riguarda il coronavirus l’ottimismo per le cure per il controvirus e le notizie sui progressi delle ricerche per un vaccino spingono al rialzo le borse.

Dalla Gran Bretagna giungono indicazioni positive per la messa a punto del vaccino, mentre un’equipe cinese avrebbe individuato due farmaci che negli esperimenti sulle cellule in vitro hanno mostrato di poter inibire il virus.

Le prime notizie sul coronavirus risalgono al 9 gennaio, ma a livello internazionale la preoccupazione si è diffusa una decina di giorni dopo.

Ancora il 16 gennaio il rischio di arrivo in Europa della malattia era considerato «basso», ma già c’erano casi in Giappone e in Thailandia.

La stessa Apple in Cina chiude tutto, sotto l’ombra del coronavirus.

L’azienda ha dichiarato che chiuderà i suoi Apple Store ufficiali e gli uffici aziendali nella Cina continentale sino al 9 febbraio.

Apple aveva già chiuso tre negozi in Cina sulla base delle preoccupazioni per la diffusione del virus.

Non è la prima azienda americana a farlo, anche Starbucks e McDonald’s stanno chiudendo in via precauzionale molti dei loro negozi.

Altre aziende ancora stanno richiamando i propri dipendenti in viaggio di lavoro o in missione in Cina e cessano tutti i viaggi di lavoro non essenziali sino alle prime settimane di febbraio.

Nonostante tutto questo le borse continuano a reggere egregiamente, ce lo dimostrano sia i grafici che gli ultimi dati rilasciati lo scorso venerdì, i Nfp.

NFP

L’inizio del 2020 riserva l’ennesima tornata di convincenti dati dal mercato del lavoro Usa.

Con il dato di venerdì scorso si è registrata una accelerazione superiore alle attese delle buste paga nei settori non agricoli, le cosiddette non farm payrolls, con +225mila nuovi posti, in crescita dalle 147mila del mese prima (dato rivisto da +145mila).

Il consensus indicava +165mila unità.

Il tasso di disoccupazione è invece salito al 3,6% dal 3,5% (consensus 3,5%) a causa del nuovo aumento della partecipazione della forza lavoro.

I salari infine sono saliti dello 0,2% su base mensile (consensus +0,3%), su base annuale sono saliti del 3,1% (aspettative +3%).

La media di nuovi impieghi creati degli ultimi 3 mesi è stata pari a 211 mila nuovi posti di lavoro.

Una media sopra 200mila è uno degli obiettivi più ambiziosi da parte della Federal Reserve che sta vedendo premiata la strategia del ‘wait & see’ sul fronte tassi.

“Fortunatamente, la Fed ha capito che non fare nulla è il miglior piano d’azione per consentire a questa storia positiva di continuare”, commenta Ronald Temple, Head of US Equities di Lazard Asset Management.

La Fed continuerà a fare da spettatore interessato fino a novembre? Difficile saperlo perché le indicazioni delle ultime settimane dicono che l’economia Usa gode di ottima salute, come sottolineato dalla stessa Fed, ma c’è un grande punto interrogativo chiamato coronavirus.

Dopo le non farm payrolls sono leggermente aumentare le probabilità di una FED immobile sui tassi almeno fino all’estate e aspettare il terzo trimestre 2020 prima di tagliare nuovamente i tassi.

La Fed ha sottolineato come il coronavirus e le elevate valutazioni dei mercati e il livello del debito societario rappresentano una sfida.

“La minaccia che il coronavirus rappresenta in un ambiente di crescita globale ancora contenuta sottolinea il potenziale di debolezza economica a medio termine degli Stati Uniti, argomenta James Knightley, capo economista di Ing.

È impossibile prevedere il percorso del virus, ma il probabile danno alle catene di approvvigionamento USA-Asia, alla distribuzione e naturalmente alla domanda asiatica di prodotti di fabbricazione americana significa che esiste una forte probabilità che la Fed taglierà i tassi almeno una volta di più per fornire un po’ di sostegno all’economia”.

I mercati continuano quindi a fissare un taglio del costo del denaro entro la riunione del FOMC del 5 novembre.

NASDAQ

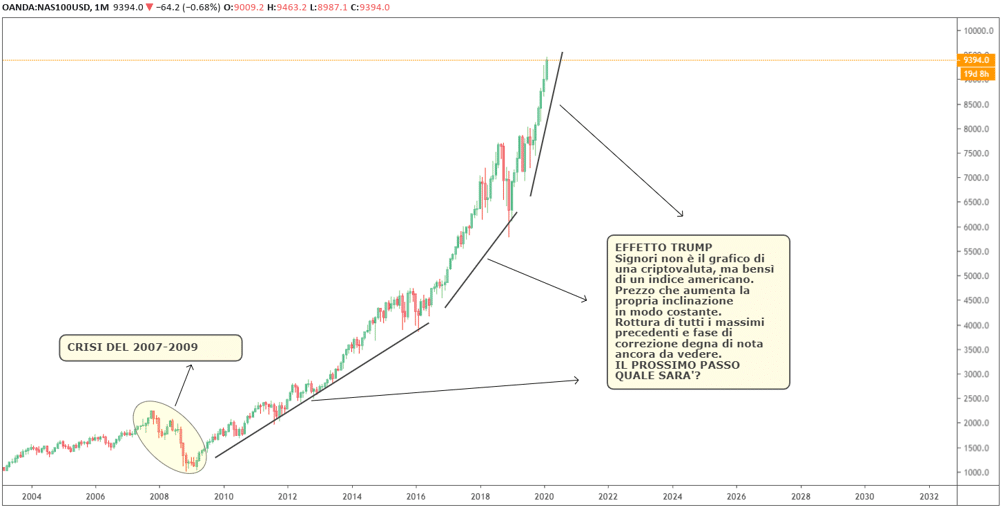

Sopra vi è riportato il grafico del Nasdaq.

Ora voglio porre la vostra attenzione su quanto questo indice abbia corso in questi anni e di come non vi sia stata nessuna rottura a ribasso “salutare” per dare solidità al mercato stesso.

Da come vediamo da dopo la crisi del 2007-09 vi sono stati continui impulsi rialzisti con pendenze sempre maggiori, quasi come se il mercato ad oggi sembrasse più a una “bolla” o quanto meno un mercato “non sano”.

Che l’economia americana vada bene lo abbiamo visto, ce ne ha dato prova anche nelle sessioni precedenti, ma la cosa certa è che un impulso rialzista protratto per più di 10 anni senza mai una fase ribassista di rilievo non è sicuramente un buon segno.

A parer mio, molta liquidità delle banche centrali non si è spostata nell’economia reale ma bensì nel mondo speculativo-finanziario, andando a creare quello che prima o poi potrebbe essere chiamato un mercato drogato che va avanti a suon di immissioni di liquidità da parte delle banche centrali (instabile quindi per una salita che sia definita salutare).

Se fino ad oggi dopo anni di immissioni di liquidità il mercato è solo salito, cosa farà il prezzo quando arriverà il momento in cui le banche centrali andranno a rialzare i tassi di interesse?

E se mai dovesse scendere quanto forte e ripida sarà la discesa?

Dobbiamo ricordarci che nei cicli di mercato la fase bear è sempre più veloce e più decisa della fase rialzista e in questo caso di spazio per scendere mi sembra che ce ne sia parecchio.

Una cosa è certa, finchè ci sarà il presidente Trump a mettere sotto pressione la Fed e fare la voce grossa contro altri paesi attraverso dazi ecc, l’economia americana andrà bene.

Tutto sta a vedere quando le carte in tavola cambieranno.

EUROPA

Se da una parte vi sono gli Usa che ad ogni sessione di mercato continuano a battere il muro dei nuovi massimi nei principali indici azionari, dall’altra vi è la situazione dell’eurozona che si può definire non proprio delle migliori.

L’economia è ormai stagnante e i livelli di inflazione a distanza di anni di iniezione di liquidità (tramite Qe), sono ancora lontani dal tasso di riferimento del 2%.

La Bce deve quindi rimboccarsi le maniche ancora una volta per preparare il proprio processo di review rispetto agli obiettivi statutari.

In primis, per stessa ammissione della N1 Christine Lagarde, il target inflazionistico, il Sacro Graal del 2% è destinato a finire in discussione.

Qualcuno, come il capo economista dell’Fmi e stretto collaboratore dell’attuale governatrice dell’Eurotower, Olivier Blanchard, non ha dubbi al riguardo: quel dato percentuale va calibrato al rialzo nell’eurozona.

Qualcun’altro, come il numero uno della Banca centrale austriaca, Robert Holzmann, punterebbe invece a una revisione al ribasso.

In mezzo, la gran parte dei membri del board e dei regolatori interessati, favorevoli a una soluzione compromissoria e un po’ gattopardesca, ovvero il mantenimento del 2% con però una banda di oscillazione definita “di tolleranza”, sia al rialzo che al ribasso.

Ma come ne La fattoria degli animali, ci sono membri e pareri che contano più degli altri.

Uno di questi è quello di Jens Weidmann, potente capo della Bundesbank e per un certo periodo accreditato come successore di Mario Draghi proprio alla guida della Bce.

Per il numero uno della Banca centrale tedesca, il nuovo obiettivo inflazionistico deve essere “capibile, indirizzato verso il futuro e realistico”. Proprio per questo, “non obbligatoriamente al rialzo”.

Jens Weidmann si è detto pronto a scendere in campo anche contro le politiche ultra-espansive della Bce se il pilota automatico fatto partire con Mario Draghi non terminerà al più presto.

I tassi negativi stanno spingendo il sistema bancario tedesco sotto un grave rischio, in quanto proprio per i bassi margini di guadagno dovute ai tassi negativi, molto istituti bancari sono vicini a zone preoccupanti, come la Deutsche Bank che dalla crisi del 2008 ha perso ben il 92% dai massimi assoluti, passando da un valore di 139.80 a 10.38 nell’ultima sessione di mercato.

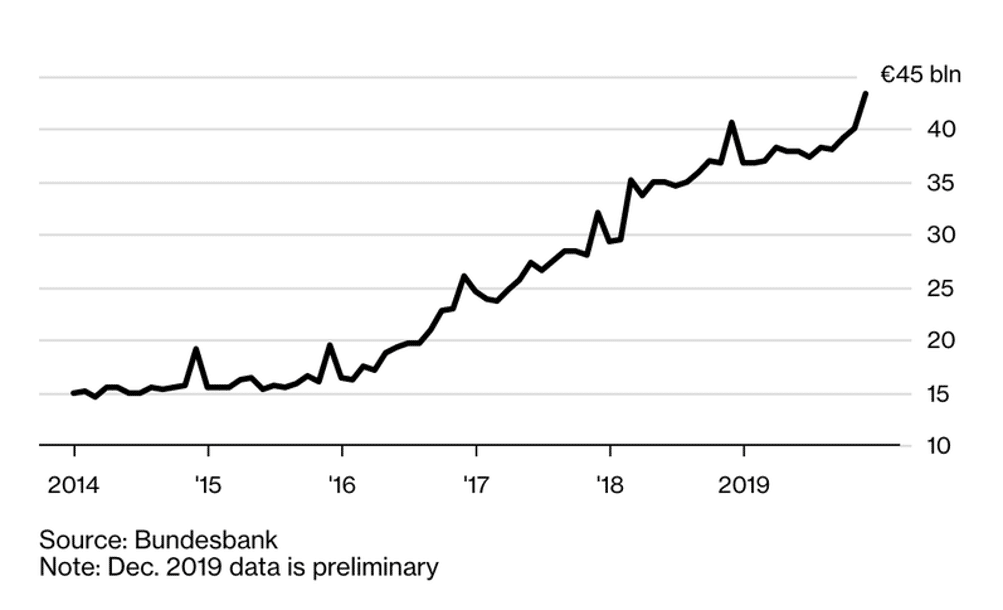

Nel grafico sotto riportato, possiamo mettere in chiaro la situazione, al fine di capire come stia andando la richiesta di prestiti, propensione al rischio e margini bancari.

Lo scorso dicembre le detenzioni di contante fisico delle banche tedesche ha infatti toccato la quota record di 43,4 miliardi di euro, stando a dati appena pubblicati dalla Bundesbank stessa.

Un ammontare quasi triplo rispetto a quello presente nel maggio del 2014, un mese prima che la Bce decidesse appunto una politica penalizzante sui depositi.

In linea teorica, i tassi negativi dovrebbero fungere da dinamo per l’inflazione, visto che il denaro diventa più costoso se lasciato “inattivo” e si dovrebbe essere così spinti a metterlo in circolo.

Così non è stato, quantomeno nell’Eurozona e che la situazione in Germania stia rapidamente andando fuori controllo lo dimostra il fatto che il trader di metalli preziosi ProAurum, con base a Monaco di Baviera, ha ammesso di essere subissato di richieste da parte di banche commerciali che chiedono la possibilità di noleggiare o affittare i loro caveau per stoccare il denaro contante che detengono.

Richiesta che è stata rimandata al mittente, causa indisponibilità ma che apre un enorme interrogativo: per quanto ancora gli istituti di credito tedeschi potranno permettersi la pratica del deposito esterno di cash, al fine di lasciare il minimo indispensabile nei conti corrente di riserva e tutelare se stessi e i clienti da ulteriori tassi negativi?

Un interrogativo a cui ha fornito un’indiretta quanto implicita risposta Markus Weiss, managing director della Dagussa Goldhandel: “Stiamo conoscendo un aumento esponenziale della richiesta di cassette di sicurezza, di ogni dimensione e soprattutto per il deposito di denaro contante. La domanda è crescente ormai da mesi ma ora è giunta a un punto tale che ci ha visto costretti a espandere le nostre facilities”.

Insomma, un volano per il business delle casseforti, ma un bel problema per gli istituti bancari.

Settore Automotive

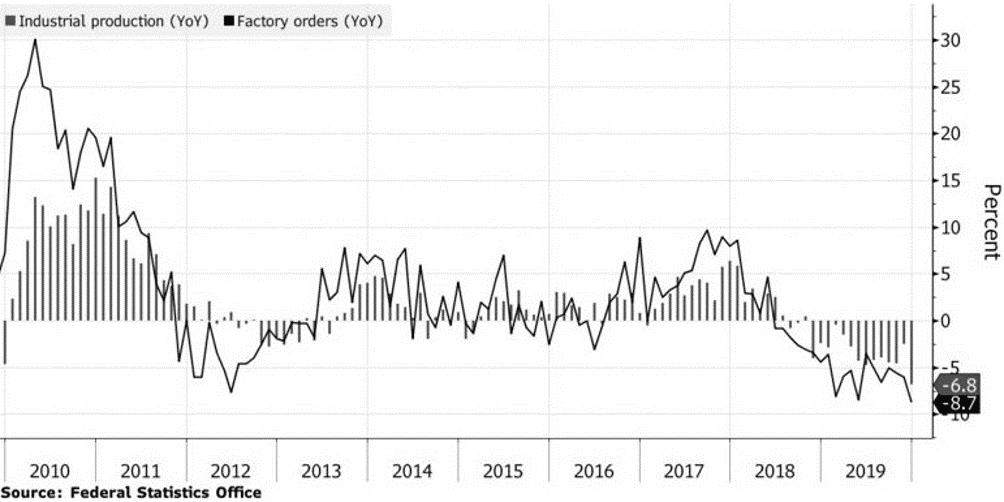

La Germania prima fra tutte in Europa per l’automotive, sta affrontando nuovamente una possibile recessione dopo che la produzione industriale è precipitata.

Il calo del 3,5% nella produzione di dicembre arriva il giorno dopo che un rapporto ha mostrato che gli ordini di fabbrica sono diminuiti al ritmo più veloce da più di un decennio.

Ciò suggerisce che la più grande economia europea potrebbe essersi contratta alla fine del 2019 e come non bastasse ad aggiungere ulteriori complicazioni vi è anche il coronavirus che sta colpendo tutti le maggiori industrie a causa di ritardi nell’arrivo di merci e di complicazioni negli stabilimenti cinesi.

La Germania è stata colpita dalle tensioni commerciali, dalla Brexit e dalle sfide del cambiamento climatico che stanno investendo la sua industria automobilistica e gli ultimi dati smorzeranno l’ottimismo in erba che possa recuperare in breve tempo.

I sondaggi hanno mostrato un sentimento migliorato sulle prospettive future, ma i dati concreti continuano a essere peggiori delle previsioni degli economisti.

I dati sul PIL per l’intera economia sono previsti per la prossima settimana e una contrazione potrebbe indurre rinnovate richieste di stimolo fiscale.

Il governo tedesco, che ha gestito un avanzo di bilancio per anni, potrebbe ora usare parte si quel bilancio per predisporre stimoli atti ad attenuare il rallentamento.

Gli economisti affermano: “I dati si trovano stranamente in un contesto di lieve miglioramento del sentiment in Germania. Il fatto che la produzione sia caduta nell’area dell’euro suggerisce anche che parte della debolezza riflette un fattore comune, piuttosto che un semplice approfondimento dei problemi caratteristici della Germania “.

Venerdì ci sono state altre cattive notizie per l’Europa, con la Francia che ha registrato un calo del 2,8% della produzione industriale a dicembre e la Spagna ha registrato un calo dell’1,4%.

Entrambe le letture erano molto peggio di quanto gli economisti avessero previsto.

Anche i Paesi Bassi hanno rivisto a ribasso le stime, con la produzione in calo dell’1,7%.

Parte della debolezza francese potrebbe essere dovuta a proteste e scioperi che hanno colpito l’economia a dicembre e gennaio.

Il governatore della Banca di Francia Francois Villeroy de Galhau ha dichiarato che si è trattato di un “singhiozzo temporaneo” e che l’economia tra non molto ripartirà.

“C’è stata una brutta sorpresa nel quarto trimestre, ovvero che gli scioperi hanno pesato temporaneamente e negativamente sugli inventari commerciali”, ha affermato su Europe 1 Radio.

Allo stesso modo, la Germania può attribuire alcune delle sue scarse prestazioni in ambito automotive, visti i ritardi delle merci provenienti dalla Cina causati dal capodanno cinese e dal coronavirus.

Il ministro dell’Economia ha indicato segni di miglioramento del sentimento che potrebbe portare ad una ripresa della produzione industriale nei prossimi mesi.

Mentre la guerra commerciale USA-Cina si è attenuata, sono comparsi nuovi rischi.

Il presidente degli Stati Uniti Donald Trump ha ripreso la sua minaccia di tariffe sulle importazioni europee e il presidente della Banca centrale europea Christine Lagarde ha avvertito questa settimana che l’epidemia di coronavirus aggiunge un altro livello di incertezza.

La Volkswagen, importante azienda nel settore automobilistico, è stata costretta a chiudere i propri impianti cinesi a causa dell’epidemia di coronavirus.

Il produttore di macchine edili Wacker Neuson e Daimler hanno avvertito il mese scorso che le loro prestazioni del 2019 sono state peggiori del previsto.

Gli ultimi sviluppi hanno quindi aumentato il rischio legato al rallentamento nella zona euro soprattutto nella locomotiva tedesca in cui lo stesso Carsten Brzeski, capo economista tedesco presso ING a Francoforte, ha dichiarato “Il 2019 è stato sicuramente un anno da dimenticare per l’industria tedesca.”

Con questo vi saluto e vi auguro buon Trading.

Michele Cervellin

ARTICOLI RECENTI

- CORTE TEDESCA SU ACQUISTI BCE

- Un Aprile di “speranza” per il “rischio”

- Bce tutto come da attese

- Analisi Giornaliera dei Mercati

- COVID-19, PARLANO I LEADER EU