Per fermare lo slide-show cliccare su una freccia.

BANCHE CENTRALI

Siamo giunti quindi alla resa dei conti per tutte le principali banche centrali, dopo tanto è giunto il momento in cui vedremo se questa economia drogata dai tassi d’interesse e da immissioni di liquidità continue saprà reggere anche questo ultimo colpo dato ai mercati finanziari globali.

Nella sola settimana precedente le banche centrali come la Fed (banca centrale americana), la Boc(banca centrale canadese) e la Rba (banca centrale australiana) hanno rivisto le loro politiche monetarie future riguardo ai tassi di interesse, vista l’emergenza in atto sui mercati finanziari.

Seppure le banche centrali abbiano dimostrato il loro impegno nel limitare questo panic selling, possiamo affermare che qualcosa non abbia funzionato.

Jerome Powell era intervenuto pochi giorni fa per affermare che la Fed sarebbe intervenuta a sostegno dell’economia, messa in crisi dal Coronavirus, ed ha tenuto fede alle sue parole.

La settimana appena trascorsa ha visto un intervento del consiglio direttivo per un taglio d’emergenza, abbassando i tassi di interesse di un 0,5%, portandoli a 1,25%, il primo taglio del genere dal 2008.

Questo indica che la situazione è tesa e che non tutto va per il verso giusto, anche se, dopo i tagli, Powell ha affermato che i fondamentali dell’economia sono buoni; una sorta di mantra che segue tutte le sue dichiarazioni, peccato che l’effetto delle sue parole sia durato un quarto d’ora e poi i titoli abbiano ripreso a scendere.

Ma cosa è successo? Un ribasso così ampio ed inatteso ha dato la sensazione che la situazione sia più grave di quanto prima preventivato, per cui la borsa, che lavora di previsioni, dopo aver digerito il mezzo punto in meno, ha scontato un peggioramento molto più ampio dell’economia, e si è buttata sul reddito fisso.

A questo punto ci si attende almeno altri due ribassi nel prossimo futuro, ed il mercato ci ricorda che, nel 2008, dopo il primo taglio di 0,50% ve ne fu uno di 0,75%.

Un possibile ulteriore taglio di -0,75% farebbe tornare i tassi futuri a 0,5%, portandoli quindi ai valori del 2017 mettendo così la Fed con le spalle al muro diminuendo così gli spazi di manovra a ridosso dei tassi nulli o negativi.

Quale effetto avranno questi tagli, quando la banca centrale sembra ormai disarmata? Powell si inventerà qualcosa di diverso?

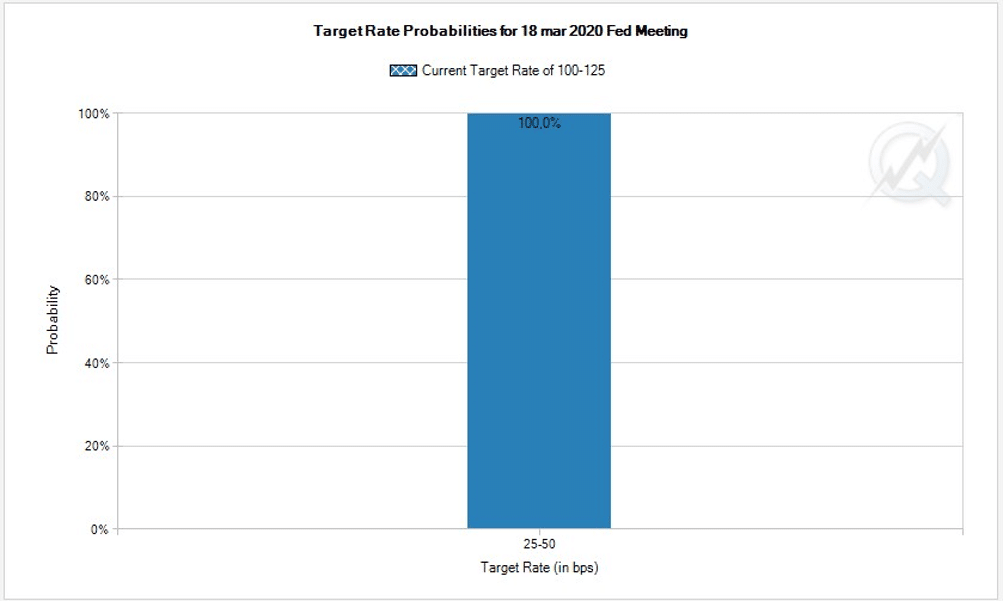

Nel frattempo il sentiment del mercato per la riunione della Fed del 18 marzo, prevede con certezza al 100% un taglio del costo del denaro di altri 0.75 punti base (da come evidenziato dal grafico sotto riportato).

La Fed si limiterà a questo? L’unica cosa certa è che se le banche centrali non agiranno tempestivamente i mercati saranno presi dal panico, generando aspetti pericolosi e incontrollabili per l’economia globale.

BCE SENZA CARTUCCE?

In contemporanea, dopo aver detto inizialmente che la situazione non era grave, Lagarde e la BCE si dicono pronti ad intervenire per difendere l’economia.

Qualcuno li avrà svegliati dai loro sonni verdi. Qui però partiamo da tassi negativi del -0,5%. Cosa si inventeranno a Francoforte? Helicopter Money o QE?

Questa settimana vedrà riunite le istituzioni europee e italiane per decidere nuove misure che, con ogni probabilità, accresceranno gli stimoli per l’economia.

L’epidemia di coronavirus sta rapidamente chiamando in causa l’intervento di politiche fiscali e monetarie straordinarie

Giovedì 12 marzo il Consiglio direttivo della Banca centrale europea si riunirà per la prima volta per decidere un possibile rafforzamento delle politiche espansive a sostegno dell’economia, se seguiranno l’esempio già indicato, a sorpresa, dalla Federal Reserve.

Rispetto al 23 gennaio, data dell’ultima riunione del board, la situazione a livello sanitario ed economico appare profondamente mutata. A differenza della Fed, tuttavia, gli spazi per nuovi interventi espansivi sono ben più ridotti.

La Bce sembra avere le mani legate. Con i tassi già abbondantemente sotto zero (con tutti gli effetti negativi per il sistema che ne conseguono) e gli ostacoli politici a un nuovo Qe creati dal meccanismo della capital key, le munizioni rimaste a disposizione paiono limitate.

L’opzione più facilmente percorribile è ad oggi quella di una riattivazione del programma di TLTRO, magari mirato per piccole e medie imprese, più azzardato sarebbe un eventuale programma di acquisto di obbligazioni bancarie, per le quali sorgerebbe un conflitto di interessi non banale, essendo la Bce l’istituto di vigilanza di ultima istanza per il sistema bancario della regione.

Paradossalmente, l’acquisto di azioni delle società dell’Eurozona sembra essere più plausibile nel caso di un aggravamento della situazione.

Per quanto riguarda i provvedimenti di spesa pubblica, il presidente del consiglio Conte, che ha annunciato un innalzamento del disavanzo a 7,5 miliardi.

Lo scostamento rispetto agli obiettivi di finanza pubblica precedentemente approvati impone un passaggio parlamentare che approvi l’aumento del deficit.

L’appuntamento è fissato per mercoledì 11 marzo (le camere, è stato deliberato, saranno aperte solo un giorno alla settimana per ridurre le possibilità di contagio).

La relazione che prevede lo scostamento dagli obiettivi di bilancio sarà prima esaminata in commissione e successivamente sarà votata da Camera e Senato.

Solo in seguito all’approvazione il governo potrà procedere con un secondo decreto-coronavirus.

“Lavoriamo in modo da poter avere già la settimana prossima, non appena il Parlamento, come prevede la procedura, avrà votato e autorizzato questo scostamento, il decreto immediatamente operativo e poter quindi stanziare immediatamente queste risorse che sono significative e ci consentono di far fronte alle conseguenze immediate dal punto di vista economico del coronavirus“, ha dichiarato il ministro dell’Economia Roberto Gualtieri.

Negli Stati Uniti, nel frattempo, è stato già approvato alla Camera dei rappresentanti una legge che stanzia 8,3 miliardi di dollari per il contenimento del contagio del covid-19 sul territorio nazionale.

GLI EFFETTI DEL PANIC SELLING:

Le conseguenze della diffusione globale del coronavirus potrebbero iniziare a influenzare i mercati del credito e dei finanziamenti, secondo JPMorgan Chase & Co.

Le interruzioni della catena di approvvigionamento e lo shock della domanda a causa della ricaduta del virus potrebbero già causare problemi di flusso di cassa per le aziende, ha scritto venerdì in una nota lo stratega di JPMorgan Nikolaos Panigirtzoglou.

Questo è probabilmente ancora più vero per le aziende di piccole dimensioni e aziende che sono del settore turistico, ha affermato.

“Se queste variazioni nei mercati del credito e del finanziamento saranno sostenute nelle prossime settimane o mesi, specialmente nello spazio di emissione, i canali di credito potrebbero iniziare ad amplificare le conseguenze economiche della crisi di Covid-19”, ha affermato Nikolaos.

A meno che “il sostegno al credito da parte delle banche centrali e/o dei governi non sia ampio, rapido e diretto, notiamo che i mercati del credito stanno affrontando un rischio maggiore di ribaltamento del ciclo con molti più declassamenti o persino inadempienze nei prossimi mesi”.

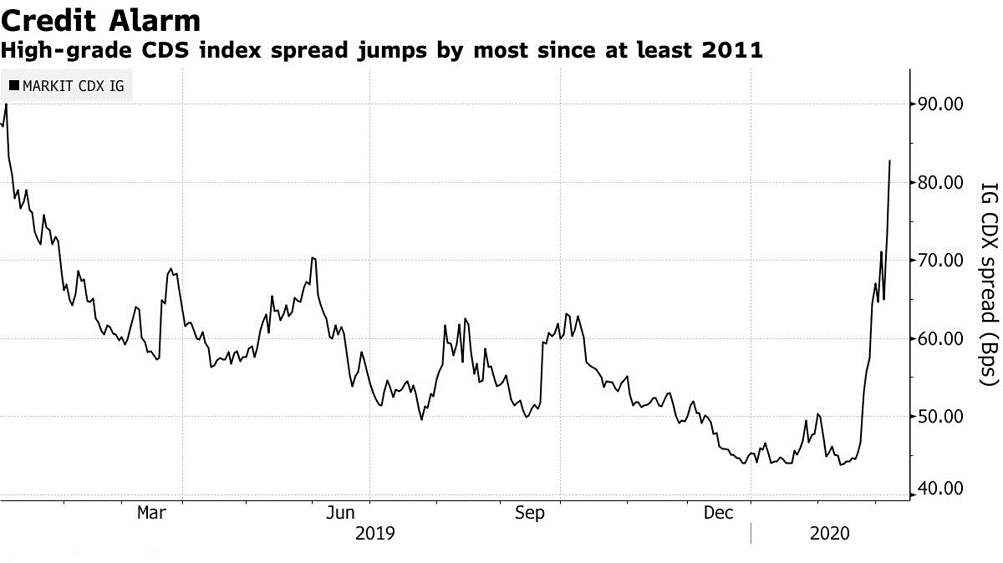

Venerdì, i mercati del credito hanno subito il peggior giorno degli ultimi dieci anni a causa del timore che il coronavirus danneggi il reddito delle società e ostacoli la capacità di alcune società di ripagare il proprio debito.

Le società legate ai viaggi e al tempo libero sono state le maggiormente colpite, mentre le obbligazioni e i prestiti delle compagnie energetiche hanno subito ulteriori difficoltà.

Un indice sui derivati che misura il rischio percepito di credito societario i famosi “CDS” sono aumentati con una variazione tale che non si vedeva dal 2011, facendo salire così in Europa il costo assicurativo del debito finanziario portandolo alle stelle.

Le preoccupazioni del mercato in merito al declassamento dei rating, e alle società che passano allo stato di “rating a rischio” sono giustificate da uno sguardo ai fondamentali del credito, afferma il rapporto JPMorgan.

“Le società sono attualmente molto più vulnerabili al calo dei redditi e / o all’aumento degli spread e dei rendimenti delle obbligazioni societarie rispetto alle due precedenti recessioni”, ha scritto Nikolaos.

“Ciò è particolarmente vero per il credito degli Stati Uniti e per l’elevato rendimento dell’euro, data l’assenza del sostegno del programma di obbligazioni societarie della Banca centrale europea, che avvantaggia esclusivamente l’euro high grade”.

Ci sono anche alcuni segni di stress nell’emissione di liquidità statunitense, come riportato dal rapporto della J.P Morgan, in cui si sottolinea come vi sia una tendenza a essere più sensibili ai problemi di finanziamento perché le società non statunitensi possono trovare più difficile raccogliere fondi in dollari rispetto alle società statunitensi in periodi di stress.

OCCHIO A QUEI DUE: VIX E TREASURY

Da metà febbraio, da quando il Coronavirus si è imposto nell’agenda setting dei media globali uscendo dai confini asiatici, la volatilità sui mercati azionari si è impennata del 240%.

Ai valori attuali il Vix è tornato profondamente indietro nel tempo. Siamo ai livelli dell’estate del 2011 quando i mercati finanziari furono scossi dal contagio della crisi dei debiti sovrani nell’Eurozona dalla Grecia all’Italia.

L’area dei 50 punti è la stessa del post-Lehman Brothers. Quando la banca d’affari fallì nel settembre del 2008, segnando il punto più alto della crisi dei mutui subprime, il Vix superò addirittura gli 80 punti ma poi ci volle più di un anno prima che tornasse sotto i 20 punti, quella che viene considerata dagli investitori un’area di normalità e che di solito viene accompagnata da graduali rialzi delle Borse.

Per il Vix si tratta della settima seduta consecutiva sopra i 30 punti, la striscia più lunga dall’estate del 2011.

Di questo passo non è da escludere che la volatilità resti elevata anche nelle prossime settimane anche perché al momento il Coronavirus che di fatto si sta trasformando nel nuovo cigno nero dei mercati, è al momento un virus senza vaccino e potenzialmente ad impatto globale.

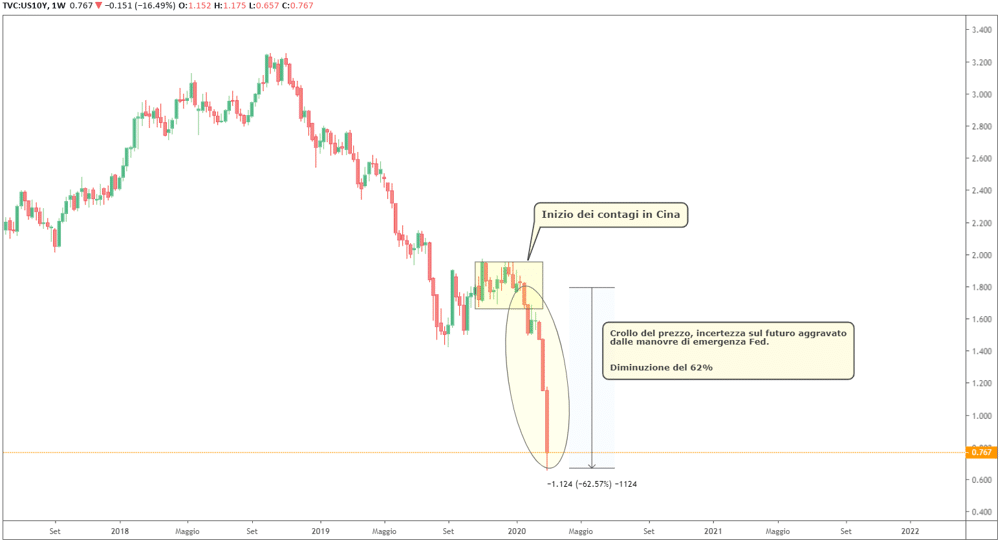

Allo stesso tempo la forte discesa dei rendimenti obbligazionari statunitensi con i Treasury a 10 anni (vedi grafico sotto) scivolati nel nuovo minimo storico di 76 centesimi vogliono dire che gli investitori si aspettano altri tagli dei tassi per fronteggiare una situazione finanziaria giudicata del tutto incerta e l’incertezza è il pane della volatilità, che piace tanto ai day-trader ma che preoccupa tutte le altre categorie di investitori e risparmiatori.

Grafico settimanale del US Treasury a 10 anni:

Chi pensa che si tratti di un evento confinato al solo mercato americano non ha compreso evidentemente l’accaduto.

I Treasuries sono un riferimento per l’intero obbligazionario globale.

Basti pensare che tutte le emissioni in dollari nel resto del mondo prezzano proprio sulla base dei rendimenti americani lungo la curva, quasi sempre offrendo qualcosa di più rispetto all’emittente percepito quale più sicuro e “benchmark”.

I mercati emergenti, ad esempio, sono soliti indebitarsi in dollari per attirare i capitali esteri.

Che cosa significa un Treasury a 10 anni sotto l’1%? Non certo la fine di un percorso, semmai la conferma di una direzione precisa.

Dopo la Fed, una nota di Goldman Sachs la diceva lunga sulle aspettative degli analisti.

La banca d’affari americana si attende che al board del 17-18 marzo, l’istituto tagli i tassi di altri punti base e che un quarto taglio possa avvenire alla fine di aprile.

Dunque, i tassi americani verrebbero tagliati cumulativamente di 100 bp o 1% in poche settimane, scendendo allo 0,50-0,75%.

Anche ammesso che Jerome Powell si fermi qui e che nemmeno consideri l’ipotesi, specie nel caso di recessione, dei tassi negativi, i rendimenti a lunga scadenza americani sembrano destinati ad azzerarsi.

L’1% era considerata la soglia minima, al di sotto della quale il mercato avrebbe segnalato l’intenzione di acquistare Treasuries anche a rendimenti nulli.

Del resto, accade da anni che i Bund sulla medesima scadenza rendano sottozero e ancora oggi impongano perdite annuali nell’ordine dello 0,50-0,60%.

Vero è che rispetto ai titoli di stato tedeschi, l’offerta di quelli americani sia nettamente superiore, trattandosi del mercato sovrano più liquido dal controvalore di oltre 17.200 miliardi di dollari.

Per contro, gli investitori istituzionali e le banche centrali di tutto il mondo richiedono bond americani, in qualità di assets sicuri e denominati nella valuta di riserva globale.

E nelle situazioni di crisi e di tensioni internazionali, la corsa ai Treasuries s’intensifica.

Ad oggi, la politica monetaria relativamente restrittiva della Fed aveva tenuto i rendimenti americani nettamente positivi, contrariamente a Europa e Giappone.

Adesso, il quadro è repentinamente cambiato e a differenza dell’ultima manovra espansiva, l’istituto sta tagliando i tassi con l’economia americana in crescita e apparentemente lontana da una recessione, pur in rallentamento.

Se e quando il pil USA ripiegherà, non gli resterà che azzerare i tassi e forse compiere qualche altro passo in più, avventurandosi in territorio negativo e/o riattivare in grande stile il “quantitative easing”.

Senza nemmeno arrivare a tanto, l’ipotesi che la curva delle scadenze di Zio Sam diventi negativa per ampi tratti diventa ogni giorno più concreta per via della caccia al rendimento, unitamente agli assets sicuri, che si è aperta nel mondo.

Con questo vi saluto e vi auguro buon trading.

Michele Cervellin

- CORTE TEDESCA SU ACQUISTI BCE

- Un Aprile di “speranza” per il “rischio”

- Bce tutto come da attese

- Analisi Giornaliera dei Mercati

- COVID-19, PARLANO I LEADER EU